2022年,中国出口面临外需市场下滑、贸易条件恶化、疫情冲击供给和外部竞争加剧等多重压力。。其中,各项传统光源产品普遍下滑幅度较大,灯具产品和配件产品则相对稳定,圣诞灯、舞台灯、车灯、离网照明等产品是为数不多的增长亮点。

3.各国纷纷选择与病毒共存,带动市场消费需求从产品向服务转变,对照明产品这类耐用消费品的需求自然回落;

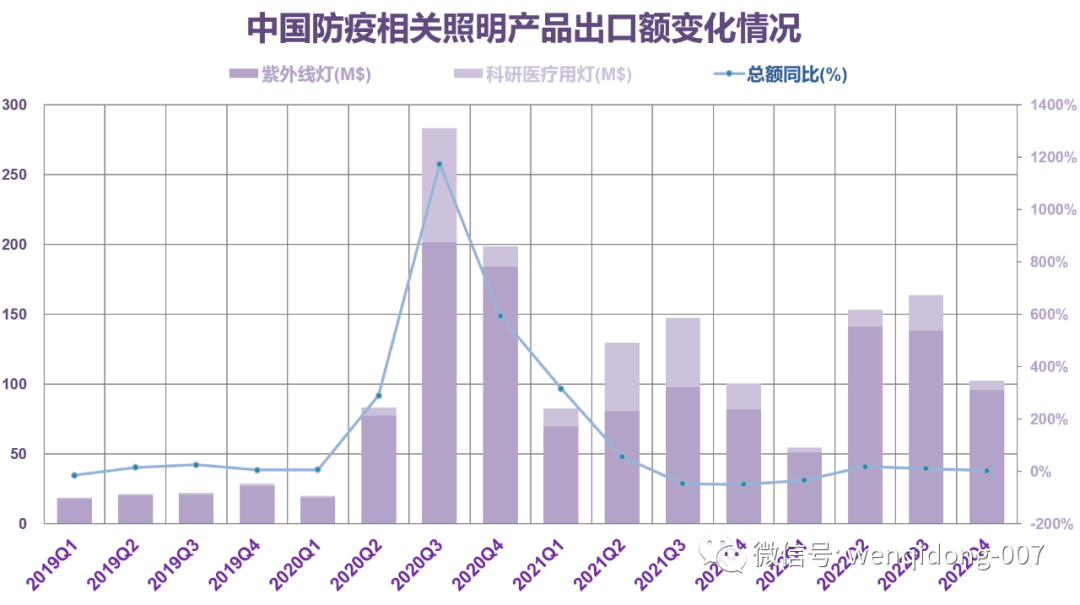

4.疫情带动下高增的“防疫”和“宅经济”概念相关产品需求如紫外、科研医疗、植物生长灯等冲高回落,对整体出口的提振作用减弱;

5.海外客户去年同期基于对“缺芯少料”趋势的研判进而“超前超量”下单,以及疫情扰乱供应链和物流导致库存周转效率低下,所产生的大量积压库存对新订单采购有所遏制;

6.其他制造国进一步推动复工复产的进程,以及全球供应链在安全前提下的重整,弱化了中国制造对外的“转移替代”效应和挤压照明产业链的外溢;

7.供应端在承受材料、物流、人工、土地、能源等各项成本的刚性上升压力的同时,还需面对疫情起伏、极端天气等对相关企业的产能和供应链衔接产生的不利影响。

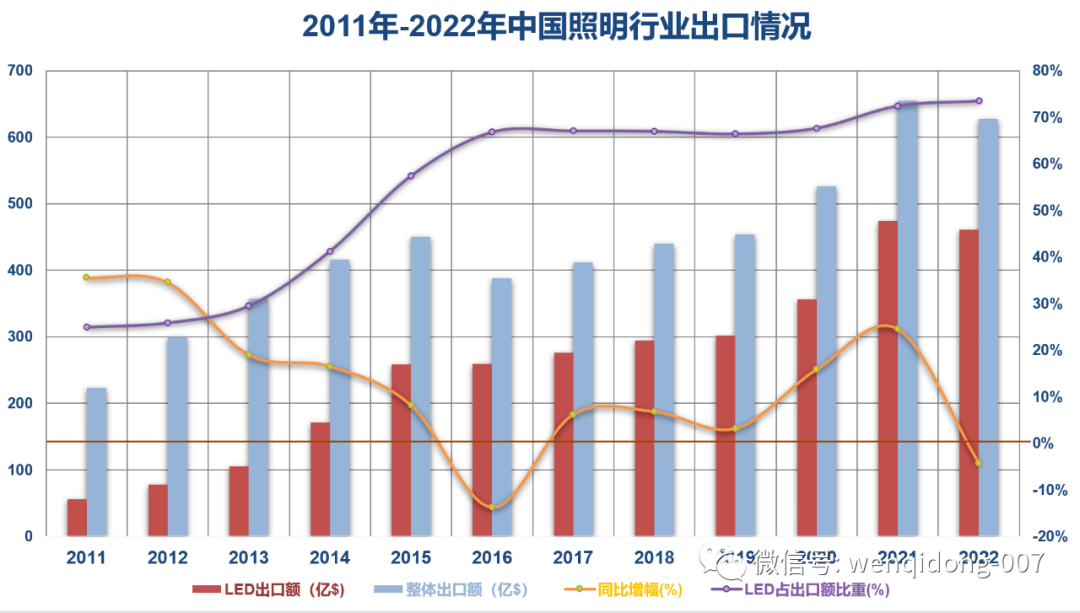

大疫三年,中国外需逻辑先是经历从“海外各国防疫”到“美国财政刺激”再到“全球供应链恢复”的变化,而后美联储多次加息导致需求收缩和投资放缓,诱发全球经济下滑,致使海外需求不振,进而引发中国出口增速回落。可以说,之前维系多年的出口持续增长的局面已发生逆转。未来在世界经济复苏动能不足、逆全球化、欧美通胀、地缘冲突、能源紧缺、疫情反复、汇率波动等诸多风险交织下,出口企业需要直面外需收缩、产业链和订单外溢、汇率和价格波动、客情维护难度加大等多重挑战。

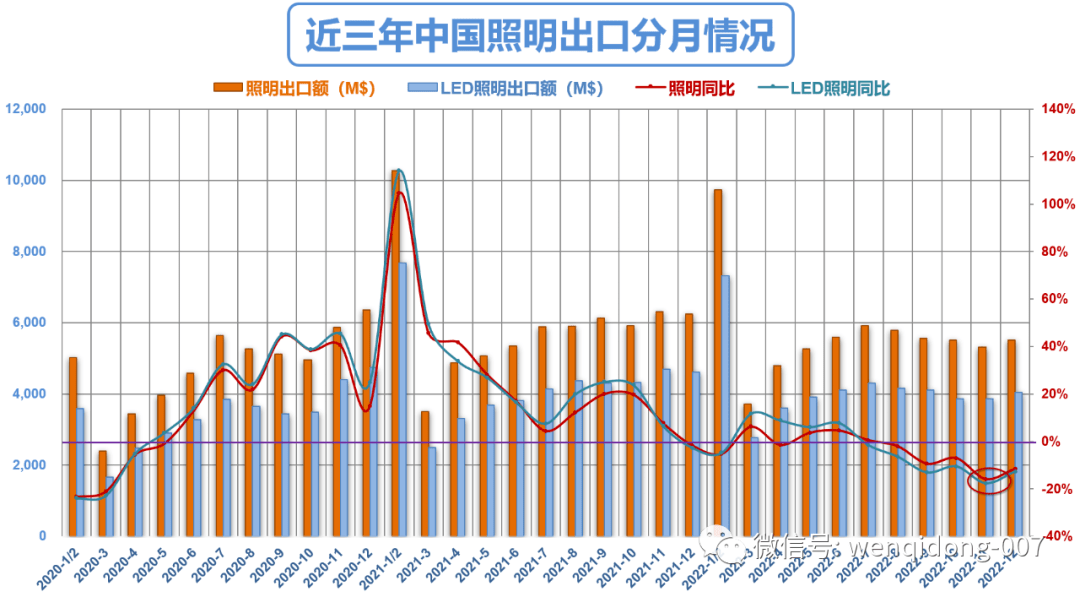

2022年11月,中国照明产品出口额为53亿美元,同比下降15.9%,创造自2020年3月以来30个单月最大跌幅。

2022年第四季度,中国照明产品出口额为163亿美元,同比下降11.6%,为2020年一季度以来11个季度单季最大跌幅。

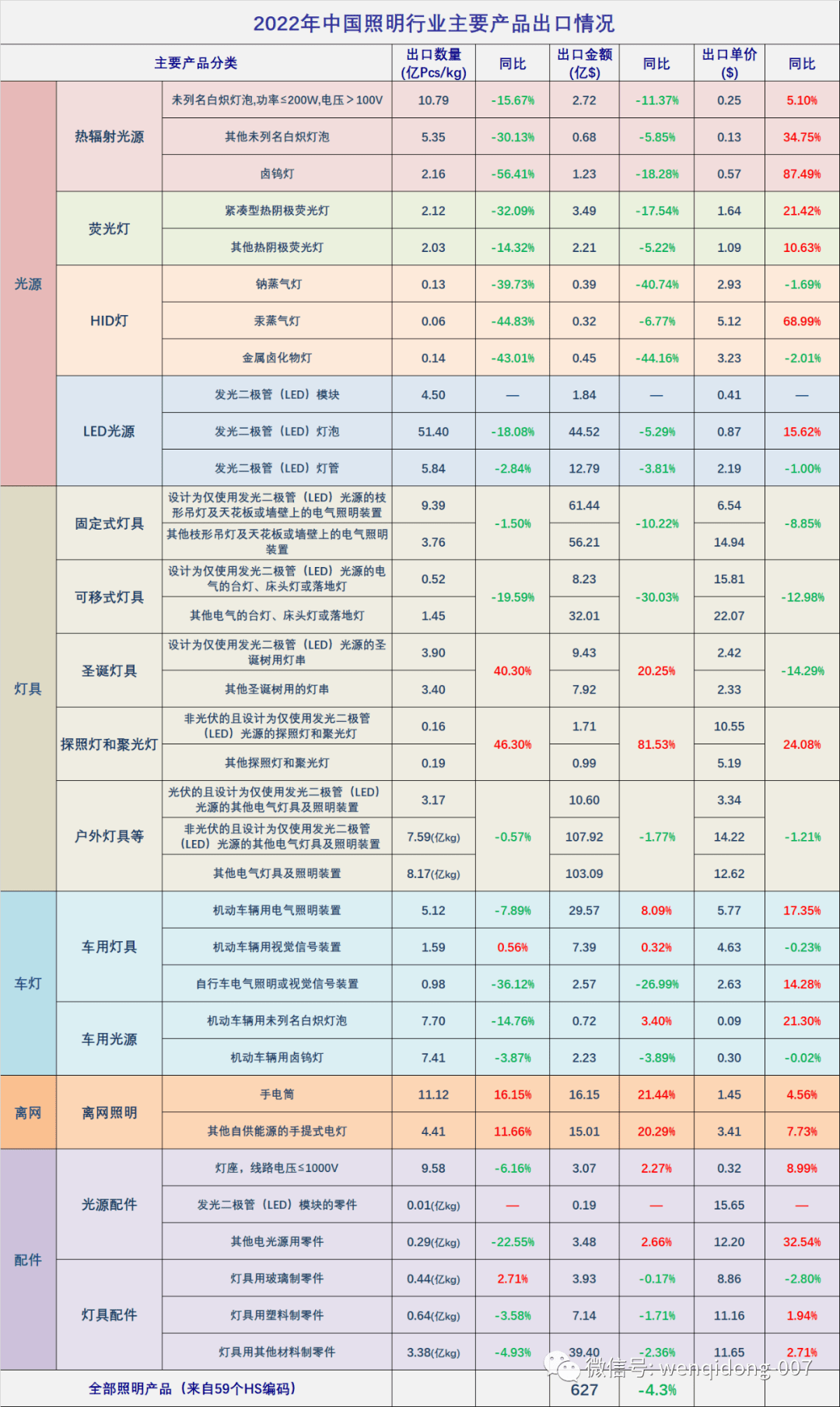

2022年,中国照明出口各类产品整体数量下滑约22%,其中光源产品出口数量仅为80亿只,同比下降20%。传统光源中,热辐射光源同比下降达28%,荧光灯同比下降24%,HID光源同比大跌42%;LED光源中,LED灯泡同比下降18%,LED灯管小幅下挫3%。而从近年来的光源占比情况变化趋势来看,光源产品发展已面临硬天花板,未来将持续受到一体化灯具的替代以及整体需求收缩的冲击,总量仍将震荡下行。

抛开原料、能源、物流等各项上游成本的上涨对终端产品价格的抬升所导致的价格因素,实际的出口下滑幅度比之出口金额所体现的情况更甚。因此,全球高通胀带来的价格因素是2022年出口额下滑不多的主要支撑。

2022年,LED相关产品占到整个出口额的73.5%,创历史新高。2011-2015年为LED照明快速发展期,占比从不足1/4迅速提升至六成;2016-2020年行业进入成熟期,占比基本稳定在接近七成;近两年LED相关产品占比终再上一层楼,虽仍有提升潜力但瓶颈已现。

LED 光源产品数量占整个光源出口数量比重逐年上升。2022年LED灯泡和灯管产品出口逾57亿只,跌幅大大小于传统光源,占总数比重已升至历史新高的71.5%,体现了LED 产品对传统产品的替换依然稳定地呈现此消彼长的循序渐进态势。

下一步,热辐射光源和 HID光源总量在一定时期内将保持相对稳定减少态势,特别是白炽灯数量占比1/5已持续稳定了数年。荧光灯产品则持续受到性价比不断优化的 LED 产品直接冲击,并在国际上限制含汞添汞产品的大背景下占比将显著下滑,LED产品占比仍有进一步提升空间。

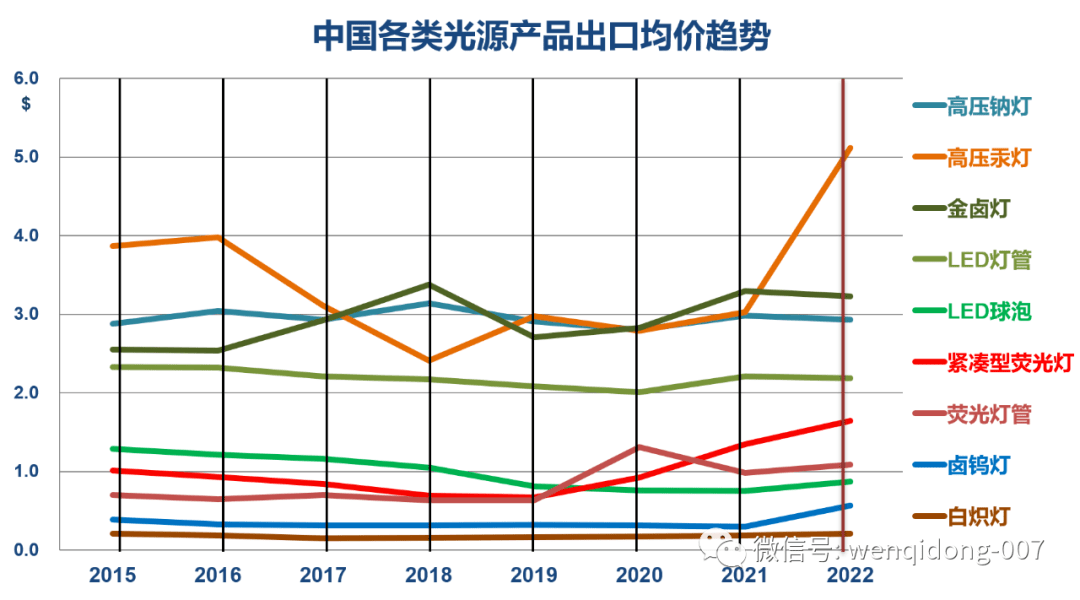

照明产品出口均价方面,近年来整体趋势是下行的,但这两年受到上游原材料、物流、能源等各项成本大幅上涨的影响,各类照明产品特别是光源产品出口均价大多有所回探。2022年,光源产品出口单价平均增长16.5%。在各项成本刚性上涨的大背景下,终端价格却止步不前,上游通胀下游通缩双向挤压位于中游的制造业,相关出口企业的利润空间被进一步压缩,这也是头部出口企业近年来逐步缩减或退出 LED 光源出口市场的核心原因。

2020年以来,科研医疗用灯、紫外线灯等防疫抗疫相关概念的照明产品在全球疫情肆虐引发大量需求的背景下迎来了爆发式增长,其中在各个场景中抗击新冠病毒一线上发挥关键杀菌消毒作用的紫外线灯可谓是居功至伟。

2020年,此类原本针对小众市场的防疫相关产品出口量就猛增60%达到0.77亿只,其中紫外线年,虽然防疫相关产品出口仍维持在相对高位,但增速已有回落,全年相关产品出口量同比微增至0.81亿只,出口额甚至下降了21%;至2022年,随着海外诸国相继进入常态化防疫,此前受疫情带动下高增的防疫抗疫相关产品的需求继续回落,相关产品出口量同比下降20%至0.65亿只,其中紫外线亿只。-40%

LED植物生长灯在过去两年北美大麻商用合法化和全球疫情引发的食品药品供应短缺及居家隔离增多等多重因素推动下,植物生长灯出口额大增,在多家头部厂商取得了业绩翻番的同时,也有更多的新玩家涌入。进入2022年,受物流效率下降、终端库存增多、消费需求减弱、去年同期对比基数偏高等因素影响,植物生长灯出口的强劲势头大为减缓。2021年全年LED植物生长灯相关产品出口额约为

,同比下降超过40%,可谓冲高回落。同时受汇率波动,竞争加剧,物流和原材料成本上涨等因素制约,产品毛利率有着较为明显的下降。总体上讲国内植物照明领域特别是 LED 植物照明尚处于发展的初级阶段,这一轮出口大幅波动主要受北美大麻商用合法化进程的驱动,距离我们所期待的植物照明全面开花还有距离。同时也要看到伴随着粮食安全和农业工业化进程的需求,植物照明的出口市场高速增长、国内市场方兴未艾、标准规范持续完善、企业投入继续提升、应用场景不断拓展,所以也理应对植物照明市场未来的巨大发展潜力持乐观态度。

冲达历史新高的6亿只后,去年小幅回落,今年出口数量则大幅下挫50%,仅为2.4亿只。+75%/6.5

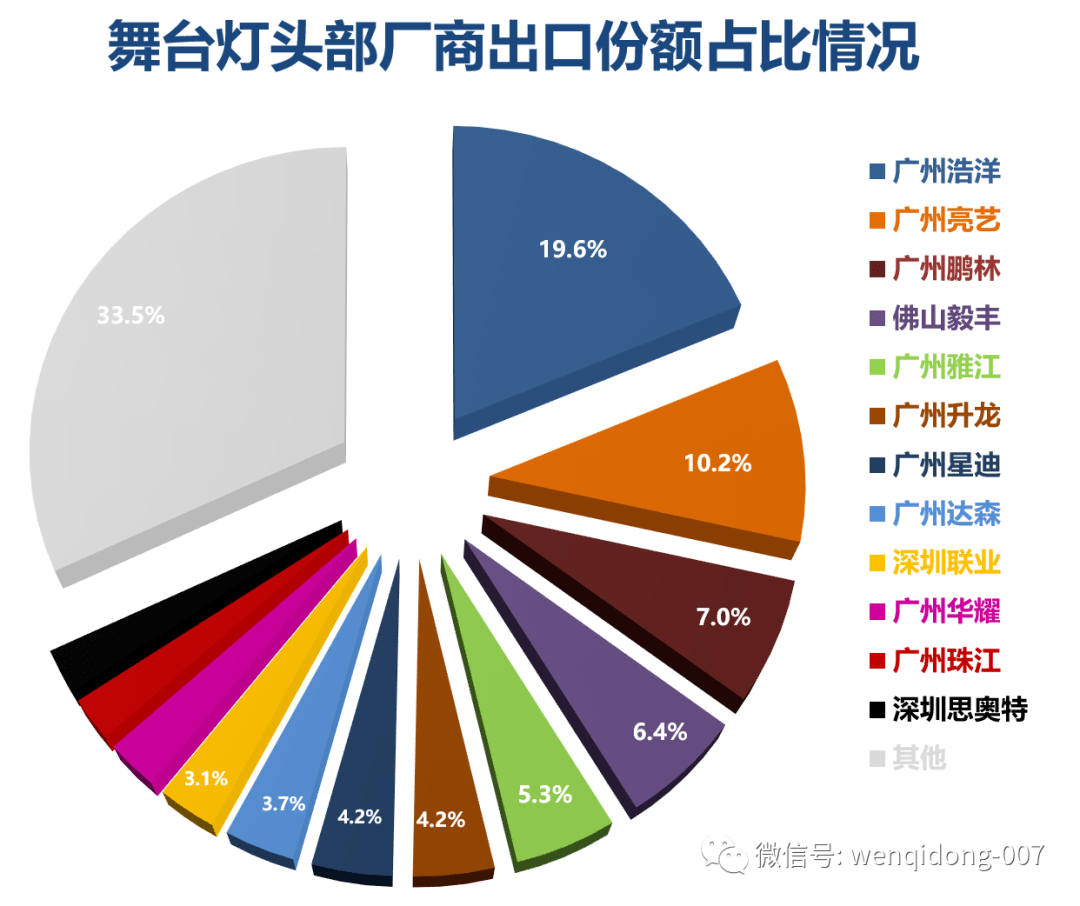

亿大疫三年,舞台灯出口也如坐了过山车一般,疫情尚未到来的2019年,舞台灯出口额已达到历史新高5亿美元;2020年全球疫情肆虐,市场需求一度腰斩,令相关企业叫苦不迭;2021年市场有所恢复,但聚集性活动依旧受限,市场仍未回到疫情前水准;到了2022年,随着海外诸国对疫情的防控逐步进入常态化阶段,对演艺聚集活动的限制进一步放宽,之前被压抑的舞台设备市场需求迅速回暖,推动舞台灯出口同比高增

75%,达6.5亿美元。和通用照明领域相比,舞台演艺专业照明领域的产业集中度相对较高,从事舞台照明设备研发制造的厂商主要位于珠三角一带,特别是广州。

,同比增长6%,是为数不多的亮点市场之一。汽车照明与我国能源安全战略和新能源汽车产业弯道超车息息相关。全球汽车照明市场是个300亿美元级别的大市场,凭借其稳定的市场回报,可观的发展潜力和相对理性的价格竞争一直是行业关注的热点市场。智能化、互联化、数字化、个性化发展也是大势所趋,LED/OLED和激光、智能座舱、自适应灯光、贯穿式尾灯等新技术也不断推陈出新,特别是新能源汽车和自动驾驶的历史性热潮更是为该市场发展带来更多的想象空间。当然,汽车照明市场依旧是一个无论技术还是专利抑或是渠道都具有相当高的门槛且处于保守供应链中的市场,仅适合于少量具备较雄厚资金、技术和资源储备的玩家进入。目前以法雷奥、海拉、马瑞利、小糸、斯坦雷等“Big5”为代表的海外品牌仍在市场上特别是高端市场上占有一定技术性和市场性的优势,而以华域、星宇、佛照等民族品牌则当仁不让,逐鹿中原。

亿离网照明作为使用清洁能源的产品,具有高效节能、简易便携且适用性强等特点,在不便连通市电或需要临时性应急性照明的场合下具有其独特优势,符合国家双碳发展目标。此前主要为全球多达10亿之众的离网/半离网人口服务,兼顾临时性应急性等照明场景,近年来则因户外徒步、越野、露营、工作等新消费需求涌现,拓展了市场空间。2022年,中国出口手电筒、手持式电灯等离网照明产品

15.5亿只,同比增长15%;出口总额达31亿美元,同比增长21%。疫情三年维持了较好增速。市场

/-16.4%/+9.7%今年出口企业普遍反映欧美市场比较淡,而其中受俄乌局势冲击更剧烈的欧洲市场情况要比北美更差,数据也印证了这些感受。与2022年上半年相比,在货币紧缩、高通胀和供应链瓶颈延续的背景下,本就疲软的欧洲和北美市场进一步下探,仅2022年下半年,中国照明产品出口北美市场金额同比下降就达到

,出口欧洲市场金额同比下降更达25.5%。由此造成,2022年中国照明产品出口北美市场金额仅为

,同比下降10.7%,而出口欧洲市场金额153亿美元,同比下降16.4%,占整体出口市场份额分别下挫了2个百分点和3.5个百分点。与之形成鲜明对比的是,RCEP(注:RCEP成员包括中国、东盟10国、日韩、澳新等15国),即区域全面经济伙伴关系协定,自2022年初陆续生效后,已取得立竿见影的效果,2022年,中国对RECP14国出口逆势增长

。这一市场的良好表现在一定程度上抵消了欧美市场下滑对整体出口的不利影响。也在另一个角度上体现了部分照明产业链逐步外溢至东南亚的现状。-76%/-15%

在俄乌地缘冲突局势导致的物流受阻、贸易中断、需求骤减之下,自2022年3月起,月度千万美元量级的乌克兰照明出口市场骤降至十万美元量级,后续虽稍有回升也无疑是杯水车薪。全年出口至乌克兰照明产品仅为

。